организатор выпуска

Зачем организатор облигаций инвесторам в облигации?

- 22 мая 2025, 07:19

- |

Речь о рискованном облигационном сегменте, в котором Иволга и работает.

Сперва комиссия. Иволга Капитал берет ~2% от выпуска облигаций. Комиссия покрывает весь спектр операций для эмитента, от технической подготовки выпуска и рейтингового консультирования, до помощи в раскрытии информации и маркет-мейкинга выпущенных облигаций.

Мы исходим из логики, что рискует инвестор, он и должен получать почти все деньги, которые платит эмитент облигаций (в виде купона), доля организатора – 0,7-0,4% годовых (если поделить 2% на 3-5 лет обращения облигации).

И, повторюсь, платит организатору эмитент. Мы стараемся постепенно перейти на модель, когда платит инвестор (создавая собственное доверительное управление). Но переход будет длиться годами.

Так что сказать, что мы стоим на стороне инвестора, можно. Но правильнее сказать – мы стараемся, насколько позволяет арифметика.

Проявление стараний — мы не занимаемся активной рекламой эмитентов, как и активными продажами облигаций (департамент продаж в Иволге я окончательно закрыл с этого года). Недовольство участников размещений и нашего чата – обычно в том, что не дали или не додали облигаций (а не нагрузили ими).

( Читать дальше )

- комментировать

- 3.8К

- Комментарии ( 6 )

Биржевые облигации или банковский кредит? Эфир 22 мая в 16.00

- 21 мая 2025, 16:02

- |

Как лучше финансировать бизнес?

Почему облигации могут быть более выгодными, удобными и предсказуемыми, чем банковские кредиты, даже для малого бизнеса?

🕓Поговорим об этом в четверг 22 мая в 16-00.

В эфире — Андрей Хохрин, генеральный директор ИК «Иволга Капитал»

📺 YouTube

Первичный рынок ВДО в июне (3,4 млрд р. при среднем первом купоне 19,4%). Долговое сжатие и крупнейшие банки

- 03 июля 2024, 07:09

- |

Купоны выходящих на рынок ВДО растут. Объемы их размещений не растут. Первый купон новых высокодоходных облигаций (розничные выпуски с кредитным рейтингом не выше BBB) в июне поставил рекорд. 19,4% годовых, в среднем. +0,5% годовых к среднему первому купону мая.

Тогда как сумма июньских размещений – всего 3,4 млрд р. (в июне была 3,3 млрд). И больше ее половины – одно размещение Легенды.

( Читать дальше )

Эффективность Иволги Капитал как организатора облигационных размещений (облигаций в обращении – на 20,1 млрд р., доход инвесторов за 5,5 лет 4,1 млрд р., за май – 284 млн р.)

- 14 июня 2024, 07:04

- |

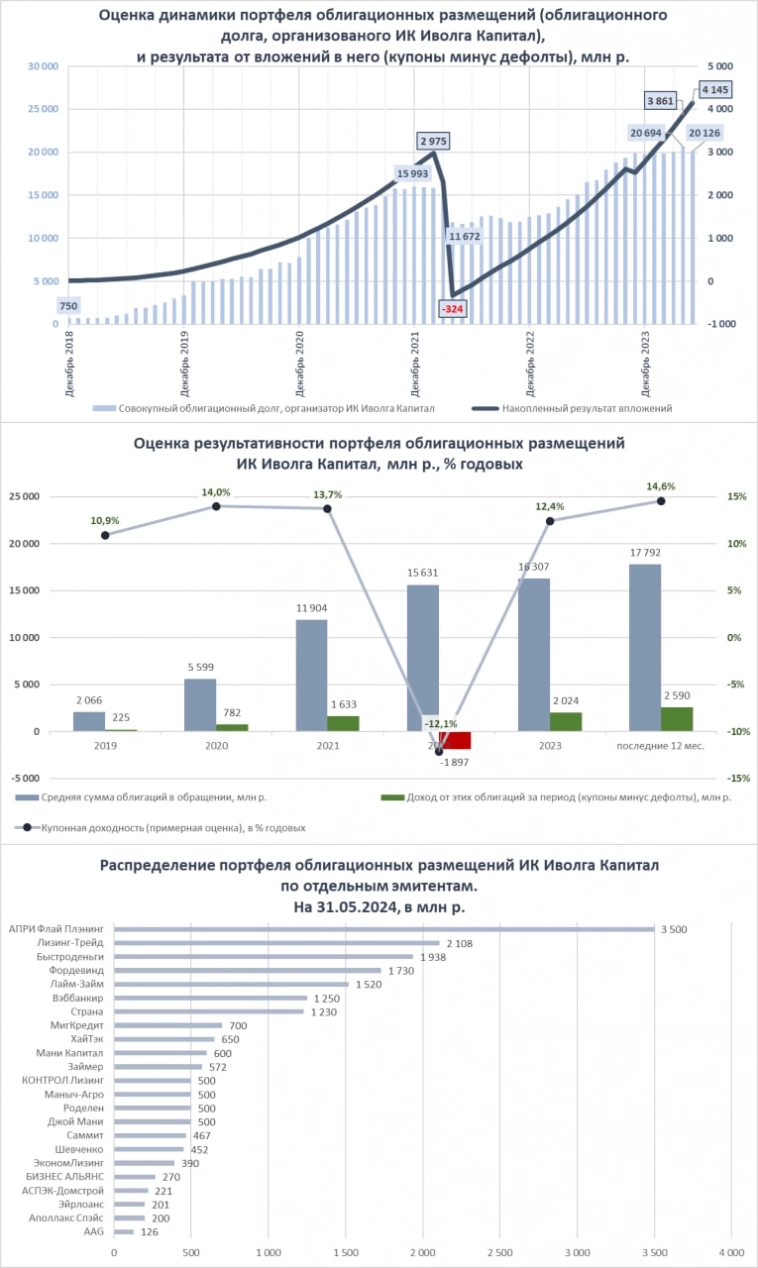

На основном, верхнем графике – 2 величины. Первая – сумма организованных Иволгой Капитал облигационных выпусков, находящихся в обращении (они еще не погашены или не ушли в дефолт). Эта сумма последнее время мало меняется, на конец мая – 20,1 млрд р.

Вторая – накопленный за все время работы Иволги доход инвесторов от всех организованных нами облигаций (купоны минус дефолты). В мае он превысил 4 млрд р. Всего же за май инвесторы заработали купонов на 284 млн р.

Среднегодовая за почти 5,5 лет доходность организованных Иволгой облигаций (делим сумму всех купонов за вычетом дефолтов на среднюю сумму облигационного долга) – 7,7% годовых. Для сравнения, средняя ставка банковского депозита за это же время (по статистике Банка России) – 7,8%. Т.е. даже крупный дефолт Обуви России (ОР Групп) в 2021-22 гг. не сделал нашу деятельность по организации облигаций чем-то устрашающим. Но сделал необходимой борьбу за эффективность.

Возможно, уже с первыми положительными результатами. За 2023 год и за последние 12 месяцев (с июня 2023 по май 2024) весь портфель организованных нами облигаций дал доходность 12,4% и 14,6% соответственно.

( Читать дальше )

Результаты Иволги Капитал как организатора облигационных размещений за апрель. Портфель размещений 20,7 млрд р., доход инвесторов за апрель – 287 млн р., доходность за 12 мес – 14%

- 13 мая 2024, 07:21

- |

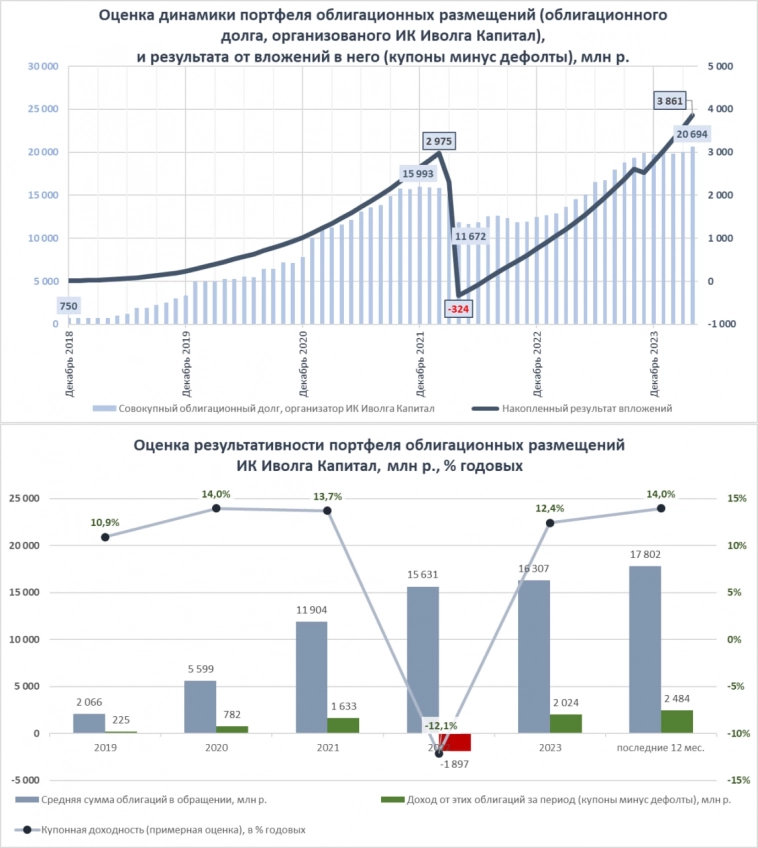

Для чего этот отчет?

• В цифрах он показывает, во-первых, сумму облигационных размещений в обращении (портфель размещений), которые организовала Иволга Капитал. Это облигационные выпуски, которые еще не погасились или не ушли в дефолт. Портфель размещений Иволги в апреле – 20,7 млрд р.

Во-вторых, купонный доход (накопленный и выплаченный), который получили владельцы организованных нами выпусков. За апрель он составил 287 млн р. (в апреле 2023 был 167 млн р.). За последние 12 месяцев – 2,48 млрд р., что в сравнении со средней суммой портфеля размещений за эти 12 месяцев (17,8 млрд р.) дает ровно 14% годовых.

• В сути отчет отражает качество инвестиционного продукта, который Иволга выводит на рынок. Да, мы управляем активами на рынке ВДО, и эта деятельность для наших инвесторов намного выгоднее. Но управление активами – только часть нашего бизнеса и часть малая. Основное – размещение облигаций.

Если разделить весь полученный за годы организации доход от облигаций, нами организованных (купоны минус дефолты), на среднюю сумму выпущенных облигаций, получим 7,7% годовых.

( Читать дальше )

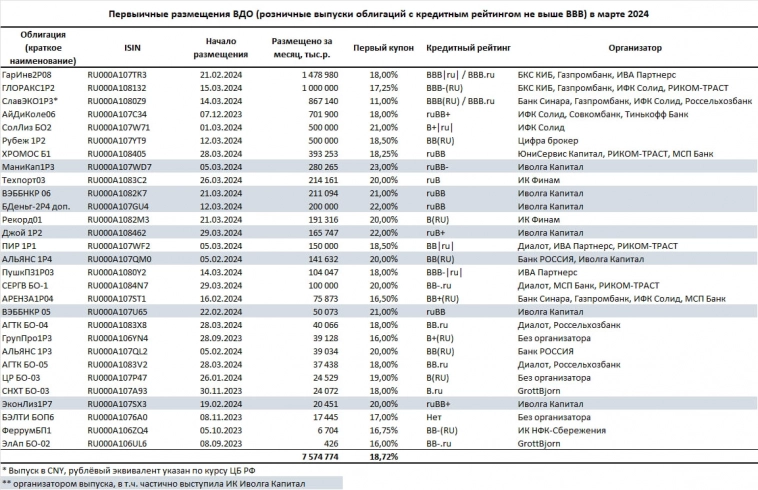

Первичный рынок ВДО в марте (7,6 млрд р. при ставке первого купона 18,7%). Максимумы сумм и ставок

- 04 апреля 2024, 07:05

- |

На рынке первичных размещений высокодоходных облигаций (к ВДО мы относим розничные выпуски облигаций с кредитным рейтингом не выше ВВВ) в марте один рекорд поставлен и один почти побит.

Поставлен рекорд по сумме размещений, 7,6 млрд р. В марте 2023 было всего 4,1 млрд р. Основная касса – за верхней частью сегмента ВДО, за бумагами рейтингов ВВВ- и ВВВ, 3,5 млрд из 7,6. Спрос голосует в пользу качества.

( Читать дальше )

Результаты ИК Иволга Капитал как организатора облигационных размещений (портфель 18,5 млрд р., доход инвесторов в сентябре 217 млн р.). Наиболее рискованные облигационные кейсы

- 06 октября 2023, 07:28

- |

Портфель облигаций в обращении, размещенных ИК Иволга Капитал как организатором, за сентябрь вырос до 18,5 млрд р. (в августе 17,7 млрд). Если сравнивать наш портфель размещений с банковскими активами (сравнение лишь относительно корректное), Иволга приближается к первой сотне банков. Куда в первой половине следующего года и должна попасть.

То, что более интересно для держателей организованных нами выпусков: за сентябрь эти выпуски принесли инвесторам почти 216 млн р. накопленного и выплаченного купонного дохода. Тоже рекорд для нас. В августе был 201 млн.

Портфель наших размещений всё еще только оправляется от дефолтов начала 2022 года. Доходность вложений в организованный нами облигационный долг в этом году стремится к 14% (и может оказаться выше по итогам года), что примерно соответствует 2021 и 2020 годам. Однако это компенсация потерь`2022, когда портфель просел почти на 13%. На всякий случай, речь не про управление капиталом, в нем мы эффективнее, а о сумме результатов всех без исключения наших облигационных размещений.

( Читать дальше )

Результаты ИК Иволга Капитал как организатора облигационных размещений за июль 2023. Сумма облигаций в обращении - 16,4 млрд.р. Месячный купонный доход - 194 млн.р.

- 31 июля 2023, 07:11

- |

Последний день июля еще не прошел. Но в портфеле организованных нами облигационных выпусков на сегодня приходится лишь несколько купонных выплат от компаний, за судьбу которых мы мало переживаем. Поэтому июльский итог для ИК Иволга Капитал как организатора облигационных размещений уже можно посчитать.

• В июле номинальная сумма облигаций в обращении, выпуски которых мы организовали, достигла 16,4 млрд.р., увеличившись в сравнении с июнем на 0,2 млрд.р.

• Совокупный купонный доход для держателей этих облигаций в июле незначительно выше июньского, 194 млн.р. (в июне 192).

• Первое место в портфеле наших размещений сейчас занимают выпуски облигаций АО АПРИ Флай Плэнинг, 2,75 млрд.р., или 16% от общей суммы организованных облигационных выпусков. Второе – бумаги ООО Лизинг-Трейд, 1,9 млрд.р. и 12%. Третье делят МФК Лайм-Займ и ГК Страна, по 1,25 млрд.р. и по 8%. Всего же в нем 24 эмитента (21, если не считать связанные компании).

• После дефолтов ОР Групп и Калиты в начале 2022 года портфель сможет вернуться к нормальным оценкам доходности не раньше лета-осени 2024 года.

( Читать дальше )

Зачем нужен организатор при размещении облигаций и сколько стоят его услуги?

- 08 октября 2021, 12:56

- |

Итак, с 01:09:30 обсудили тему выпуска облигаций без организатора. Владелец МСБ Тимур Ксёнз рассказал, что самый первый выпуск любой компании будет очень сложно выпустить без организатора. Что делает организатор размещения? По сути, он проверяет эмитента (делает комплаенс) и находит инвесторов, которые покупают выпуск облигаций. Услуги организатора для небольших объемов ВДО-облигаций обычно стоят 3%-4% от объема выпуска! То есть это очень сильно повышает общую стоимость заимствований.

Компания МСБ Лизинг первые 2 выпуска делала с организатором, и начиная с 3-го, они стали размещать облигации сами, когда уже поняли, что складывается база постоянных клиентов и когда научились искать клиентов сами.

Интересный нюанс состоит в том, что организатор заинтересован в том, чтобы разместить выпуск как можно быстрее и заработать свою комиссию. Компания МСБ лизинг же заинтересована в том, чтобы размещать облигации постепенно (размещение длится 3 месяца). Это надо чтобы размещать деньги постепенно, держать лишние неиспользованные пассивы на балансе — дорого.

Не стоит путать организатора выпуска облигаций с андеррайтером. Если ор-р находит инвесторов, то андеррайтер выполняет техническую функцию — осуществляет сбор заявок и подписку на участие в размещении. У МСБ андеррайтером выступает наш хорошо знакомый Андрей Хохрин и его компания Иволга Капитал. Размещение облигаций без организатора только лишь с андеррайтером обходится МСБ примерно в 1% от номинала выпуска.

Выпускать биржевые облигации дороже, чем коммерческие, но МСБ выпускает именно их, потому что физлица больше любят биржевые, для инвесторов это удобнее. 100% покупателей МСБ — это физические лица. Тимур рассказал, что у компании сейчас около 1000 инвесторов.

Фонды не покупают облигации, потому что не могут покупать бонды ниже определенного рейтинга, а банки такое не покупают, потому что им придется делать доп. резервирование под такие активы и поэтому они этого не делают.

Надеюсь, было интересно👍

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал